Ganz zufrieden kann ich nicht sein. Schon wieder zu viel Geschäft insbesondere durch das Hedging.

Die Netto-Performance mit knapp 700 Euro seit Jahresbeginn ist natürlich lächerlich, wenn man bedenkt, dass ich fast 2000 Euro an Gebühren inzwischen ausgegeben habe. Trotzdem muss ich eigentlich zufrieden sein, denn mein taktisches Vorgehen entspricht meiner Strategie. Ich bin so positioniert, dass ich in Lauerstellung bleibe und die großen Sprünge und Stürze mitnehme und gleichzeitig kein Geld verliere.

Der Markt hat sich seit dem Januarverfall kaum bewegt. Der DAX schwankte zwischen 24500 und 25000. Zwar verliefen die Korrekturen und Anstiege sehr dynamisch, aber insgesamt wurde alles zum Nullsummenspiel.

Ich hatte einen Iron Condor zu intensiv gepflegt. Das kostete viel Geld. Wirklich erfolgreich wurden dagegen die Diagonals, insbesondere bei den DBK-Optionen.

Ich bleibe bei meiner Strategie, die auf den Black Swan ausgerichtet ist. Allerdings werde ich urlaubsbedingt in den nächsten Wochen kaum Zeit haben, mich um zu viele Positionen zu kümmern. Deshalb gehe ich zurzeit von einzelnen „lauernden“ Positionen, die ein begrenztes Risiko haben, aus.

Eine weitere interessante Erkenntnis aus der letzten Periode ist die Feststellung, dass der größte Teil des Gewinns erst in den letzten Tagen vor dem Verfall sich abzeichnete. Das machte mich nachdenklich. Der Hype um die Optionen mit sehr kurzer Laufzeit ist inzwischen heiß angelaufen. Halbe Optionsindustrie scheint sich auf die 0DTE Optionen spezialisiert zu haben. Ich habe lange nicht viel davon gehalten. Der Verkauf nackter Optionen 1-2 Tage vor dem Verfall ist eine Eselei!

Nach den Erfahrungen der letzten Monate muss ich feststellen, dass die Strategie unter bestimmten Umständen durchaus profitabel sein kann. Zwar steigt die Volatilität in den letzten Tagen vor dem Verfall kräftig an, was unser Leben anstrengend macht. Dennoch ist der Zeitwertverfall kurz vor dem EUREX-Verfall enorm und viel größer als in den Wochen zuvor. Da hat sich schon etwas am Marktverhalten geändert. Wichtig ist natürlich, doch nicht auf die Schnauze zu fallen, wenn der Markt plötzlich einen Trend am Donnerstag beginnt.

Zu den weiteren Aussichten kann ich nicht viel sagen. Der DAX ist im Aufwärtstrend, die gleitende Durchschnitte sprechen eine klare Sprache. Die implizite Volatilität liefert eher gemischte Impulse. Sie schwankt zwar, bleibt dennoch recht hoch seit Jahresanfang.

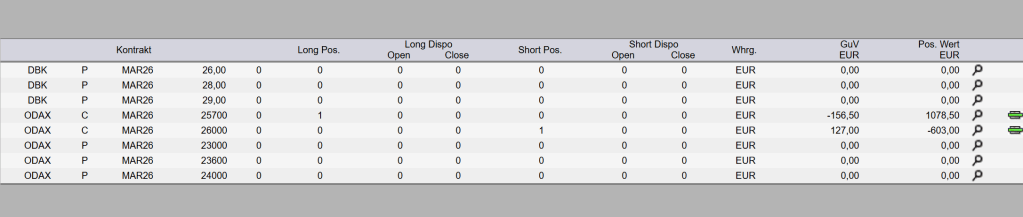

Unten die üblichen Depotauszüge.